来源:新材料在线|

发表时间:2016-05-23

点击:187

制造业是国民经济的主体,是立国之本、兴国之器、强国之基。为了推进中国制造历史性的转变,国务院组织编制并于2015年5月8日正式发布了《中国制造2025》,对我国制造业转型升级和跨越发展作了整体部署。

《中国制造2025》围绕经济社会发展和国家安全重大需求,选择十大优势和战略产业作为突破点,力争到2025年达到国际领先地位或国际先进水平。十大重点领域是:新一代信息技术产业、高档数控机床和机器人、航空航天装备、海洋工程装备及高技术船舶、先进轨道交通装备、节能与新能源汽车、电力装备、农业装备、新材料、生物医药及高性能医疗器械。

材料作为国民经济和社会发展的基础,是支撑国家重大工程建设,促进传统转型升级,构建国际竞争新优势的重要保障。此前,新材料在线用68页PPT详细介绍了《中国制造2025》新材料领域技术路线图,本文将从材料和产业链的角度对《中国制造2025》其它九大重点发展领域做详细介绍。

《中国制造2025》涉及关键材料

一.新一代信息技术产业

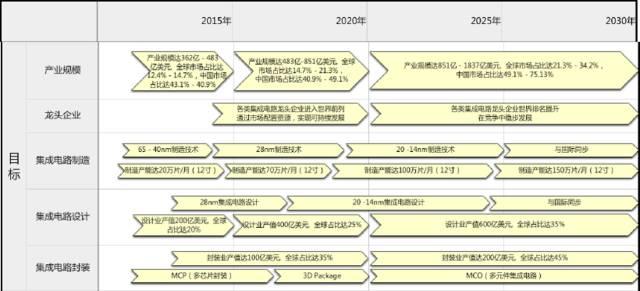

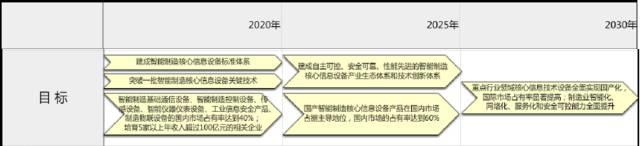

1.1新一代信息技术产业《中国制造2025》发展目标

1.2新一代信息技术产业链

1.3新一代信息技术产业涉及的关键材料

二.高档数控机床和机器人

2.1高档数控机床和机器人《中国制造2025》发展目标

2.2高档数控机床产业链

2.3机器人产业链

2.4高档数控机床和机器人的关键材料

三.航空航天装备

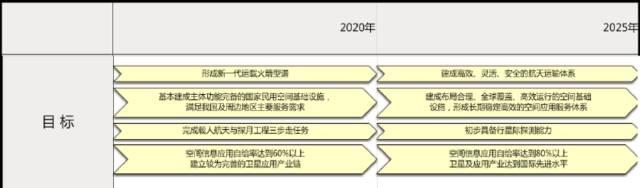

3.1 航空航天装备《中国制造2025》发展目标

3.2航空航天装备产业链

3.3航空航天装备关键材料

四.海洋工程装备及高技术船舶

五.先进轨道交通装备

六.节能与新能源汽车

七.电力装备

八.农业装备

九.生物医药及高性能医疗器械

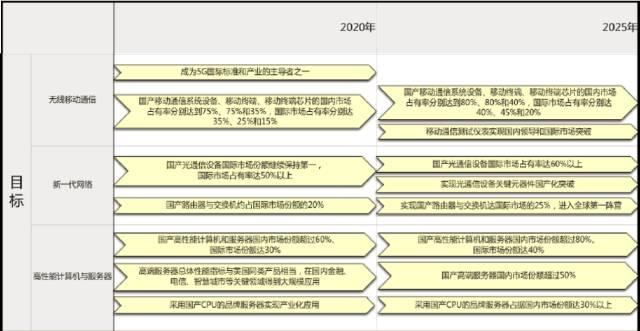

图1-2信息通信设备发展目标

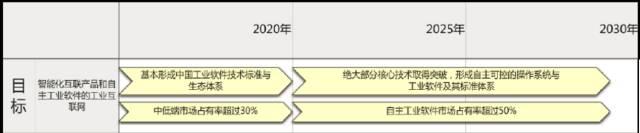

图1-3操作系统与工业软件发展目标

图1-4智能制造核心信息设备发展目标

来源:《中国制造2025》

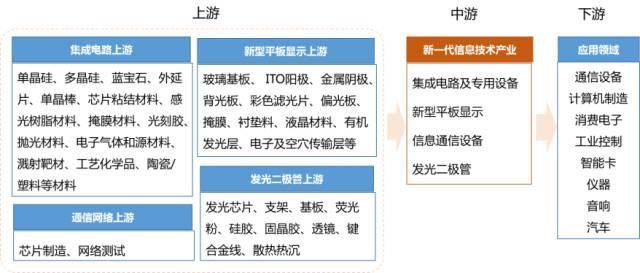

新一代信息技术产业主要包括集成电路及专用装备、信息通信设备、操作系统及工业软件、智能制造核心信息设备四个方面,其中集成电路及分立器件、平板显示(液晶显示器件(LCD)、有机发光显示器件(OLED))、发光二极管(LED)是新一代信息技术产业的关键性器件。

图1-5 新一代信息技术产业链

来源:新材料在线

1.3新一代信息技术产业涉及的关键材料

新一代信息技术产业涉及到主要材料包括:衬底材料(硅衬底、蓝宝石衬底、柔性OLED衬底)、靶材(金属、TCO靶材)、发光材料(LED、OLED发光材料)、平板显示用玻璃基板、平板显示用光学膜材料、封装材料(引线框架、键合丝、基板、塑封、底部填充剂)、液晶材料、电子气体和源材料、工艺化学品材料、表面功能薄膜材料等。

1.3.1蓝宝石

蓝宝石(英文名称为Sapphire)主要成分是Al2O3,是由三个氧原子和两个铝原子以共价键的型式结合而成,其晶体结构为六方晶格结构。蓝宝石集优良光学性能、物理性能和化学性能于一身,同时具有强度高、硬度大、耐冲刷等优秀特性。蓝宝石可广泛应用在军事、航空、电子消费产品等领域,具有广阔的应用前景,尤其是在电子消费和LED基础应用领域。

随着蓝宝石生产技术的不断提高以及生产成本的持续降低,除了以往LED基础面板的应用外,蓝宝石在近年广受各产业的关注,世界各国无不看好蓝宝石基板商机。

蓝宝石基板主要是用在生产LED晶圆上的材料,具有高硬度、高介电系数、高热导系数等优越特性,除了应用在智能手机和穿戴式设备之外,还包括苹果、三星、LG等高端智能手机的相机镜头保护盖和主画面键,蓝宝石基板更被市场期待可应用在光学、航太科技和军事等领域。

从当前蓝宝石材料的应用来看,LED需求平均一个月预计消耗200万到300万片的产能,而随着高端手机和平板镜头、home键应用的普及以及Apple watch的市场导入,蓝宝石材料的应用将越发广阔。

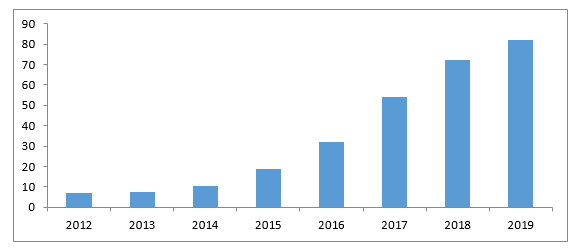

全球领先的蓝宝石行业研究机构YOLE对蓝宝石在LED衬底材料和消费电子的应用作出了综合分析,预测2019年蓝宝石行业的销售收入将达到81.85亿美元,年均复合增长率达57%。

图1-62012-2019年蓝宝石收入预测(单位:亿美元)

来源:YOLE,新材料在线

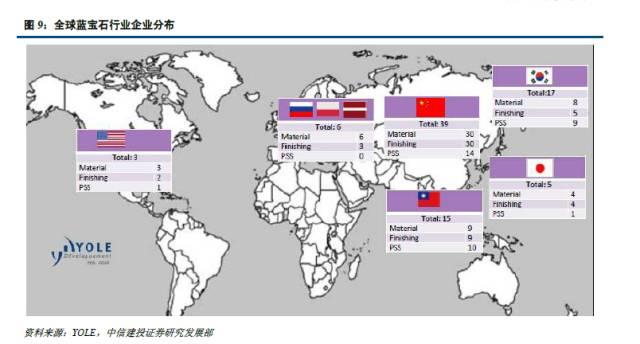

截止2014年1季度,全球蓝宝石企业共计148家,其中,具有实际制造能力的企业共计85家。中国蓝宝石企业共计39家(具备晶体材料能力30家,材料加工能力30家,晶片图形化生产能力14家)。

图1-7 全球蓝宝石行业企业分布

来源:YOLE,新材料在线

表1-1 全球蓝宝石长晶领域主要厂家及生产工艺

|

公司名称 |

国家 |

生产工艺 |

|

哈尔滨奥瑞德 |

中国 |

KY长晶法 |

|

云南蓝晶 |

中国 |

坩埚下降法 |

|

重庆四联 |

中国 |

KY/CZ长晶法 |

|

Kyocera |

日本 |

EFG长晶法 |

|

Namiki |

日本 |

EFG长晶法 |

|

Monocrystal |

俄罗斯 |

KY长晶法 |

|

STC |

韩国 |

VHGF长晶法 |

|

Aztec |

韩国 |

KY长晶法 |

|

台聚光电/越峰 |

台湾 |

KY长晶法 |

|

鑫晶钻 |

台湾 |

KY/HEM长晶法 |

|

佳晶 |

台湾 |

KY长晶法 |

来源:YOLE,新材料在线

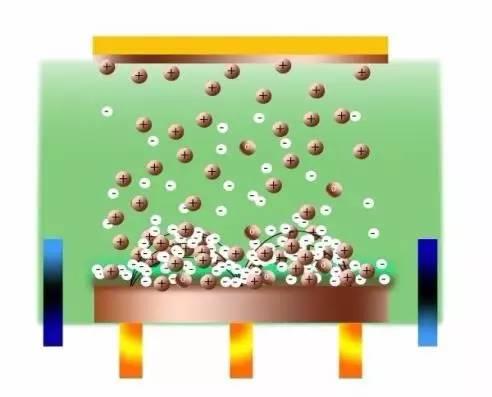

简单说,靶材就是高速荷能粒子轰击的目标材料。例如:蒸发磁控溅射镀膜是加热蒸发镀膜、铝膜等。更换不同的靶材(如铝、铜、不锈钢、钛、镍靶等),即可得到不同的膜系(如超硬、耐磨、防腐的合金膜等)。故靶材也叫溅射靶材(纯度:99.9%-99.999%)。

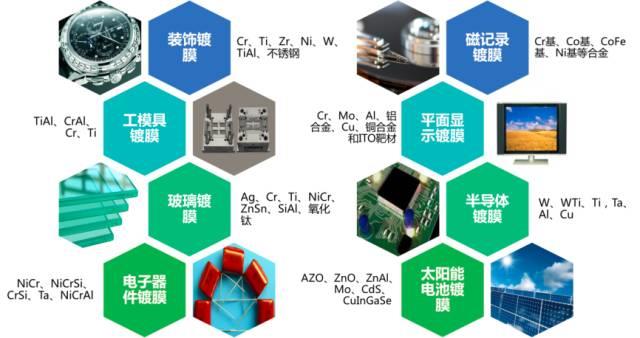

靶材主要应用于电子及信息产业,如集成电路、信息存储、液晶显示屏、激光存储器、电子控制器件等;也可应用于玻璃镀膜领域;还可以应用于耐磨材料、高温耐蚀、高档装饰用品等行业。

图1-8 靶材工作示意图

图1-9 靶材的应用领域

来源:新材料在线

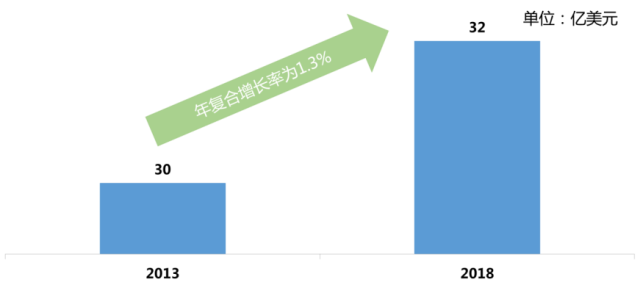

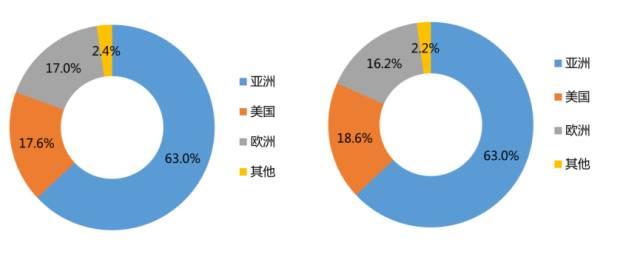

根据BCC Research数据,2013年全球靶材市场规模为30亿美元,预计到2018年为32亿美元,年复合增长率为1.3%。靶材的市场主要集中在亚洲,占了靶材的63%市场份额,其次是美国和欧洲。

图1-10 2013年和2018年,全球靶材市场规模

来源:BCC Research,新材料在线

图1-11 全球靶材市场分布情况

(左图:2013年,右图:2018年)

来源:BCC Research,新材料在线

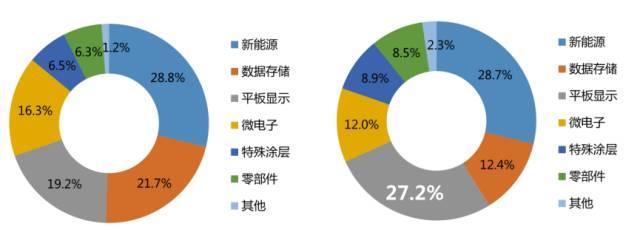

据BCC Research统计,2013年靶材主要用在新能源领域、数据存储、平板显示和微电子,预计到2018年,靶材在平板显示的应用领域会迅速扩大,数据存储和微电子领域会缩减。

图1-12 全球靶材在不同领域的市场分布

(左图:2013年,右图:2018年)

来源:BCC Research,新材料在线

目前全世界溅射靶材生产厂家主要集中在美国、德国及日本。国内的安泰科技、有研亿金、江丰电子、欧莱、株冶、广西华锡等公司也在生产靶材。

图1-13 国外靶材主要生产企业

来源:新材料在线

图1-14 国内靶材主要生产企业

来源:新材料在线

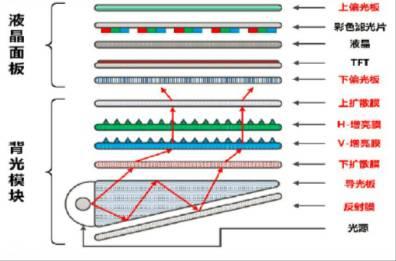

1.3.3光学薄膜材料

光学薄膜是指在光学元件或独立基板上,制镀上或涂布一层或多层介电质膜或金属膜或这两类膜的组合,以改变光波之传递特性,包括光的透射、反射、吸收、散射、偏振及相位改变。故经由适当设计可以调变不同波段元件表面之穿透率及反射率,亦可以使不同偏振平面的光具有不同的特性。光学薄膜的应用始于20世纪30年代,目前已广泛用于光学和光电子技术领域,制造各种光学仪器。

图1-15 光学薄膜实例

图1-16 光学薄膜分类

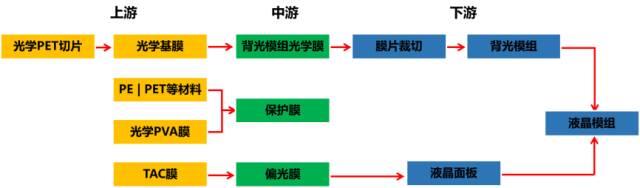

根据光学薄膜的产业链,光学薄膜材料可分为光学基膜(光学PET切片、PE/PET膜、PVA膜和TAC膜)、光学薄膜(背光模组光学膜、保护膜和光学膜)、裁切和模组。其中光学基膜集中度高,其中7大巨头垄断全球80%以上产能(三菱树脂、东丽、帝人、杜邦、可隆、SKC,东洋纺),而光学薄膜则相对分散,仅台湾生产厂家就有接近十家,大陆已实现量产的厂家有康得新、凯鑫森、激智科技、长松科技等,其他亚洲一些规模较大的厂家主要有迎辉、友辉、嘉威、MNTECH、SKC等。裁切和模组附加值最低,仅中国就有几十家之巨,其中模组厂很多已被下游的面板厂家垂直整合。

图1-17 光学薄膜产业链

来源:新材料在线

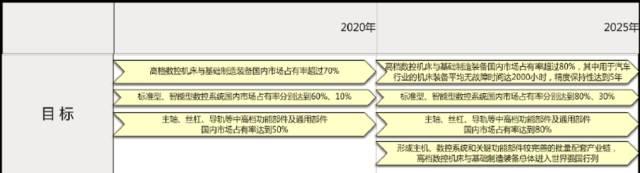

2.1高档数控机床和机器人《中国制造2025》发展目标

图2-1高档数控机床与基础制造装备发展目标

图2-2机器人发展目标

来源:《中国制造2025》

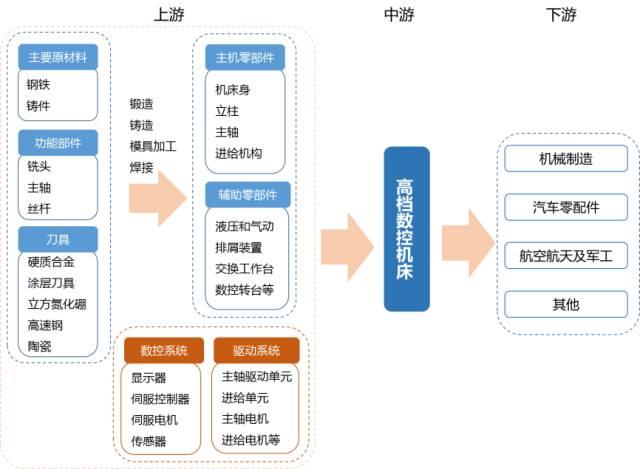

2.2高档数控机床产业链

机床是装备制造业的工作母机,数控机床的技术水平代表了一个国家或一个地区装备制造业的发展水平。高档数控机床至今仍是西方发达国家对我国禁运的战略物资,一方面数控机床是军民两用技术,另一方面发达国家通过控制高档数控机床占据了产业制高点,保持整个制造业的领先地位。大力发展高档数控机床是提高我国装备制造业水平,缩小和超越与发达国家制造业差距的必由之路。

目前,高档数控机床的主要零部件有1500多种,决定数控机床整机性能的部件有数控系统、刀库和机械手、数控刀架和转台、主轴单元(含电主轴)、滚珠丝杠副和滚动导轨副、防护罩和数控刀具等功能部件等,核心功能部件主要包括数控系统、数控铣头、数控刀架和数控转台等。图2-3为高档数控机床产业链图。

图2-3 高档数控机床产业链

来源:新材料在线

高档数控机床的最主要上游是钢铁铸件、数控系统和功能部件(铣头、主轴、丝杆等),一般来说,铸件、数控系统和功能部件平均分别占主营业务成本的17.78%、7.50%和17.23%。

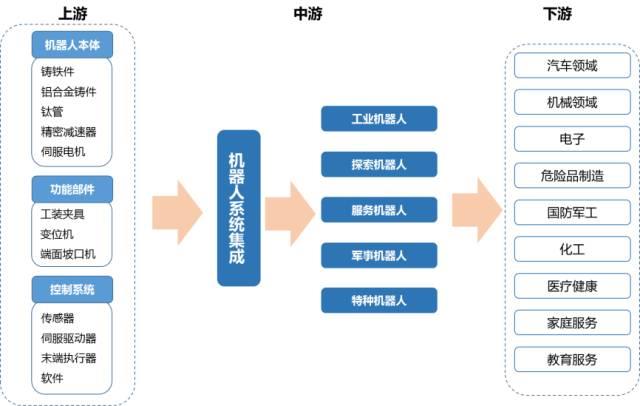

2.3机器人产业链

机器人(Robot)是自动执行工作的机器装置。它既可以接受人类指挥,又可以运行预先编排的程序,也可以根据以人工智能技术制定的原则纲领行动。它的任务是协助或取代人类工作的工作,例如生产业、建筑业,或是危险的工作。

按照应用领域,机器人可分为用于汽车、机械、电子、危险品制造、国防军工、化工、轻工等领域的工业机器人、特种机器人,以及医疗健康、家庭服务、教育娱乐等服务机器人。图2-4是机器人产业链图,其上游是核心零部件,主要的是减速机、机器人本体、功能部件和控制系统,这相当于机器人的“大脑”和“身体”。

图2-4 机器人产业链

来源:新材料在线

2.4高档数控机床和机器人的关键材料

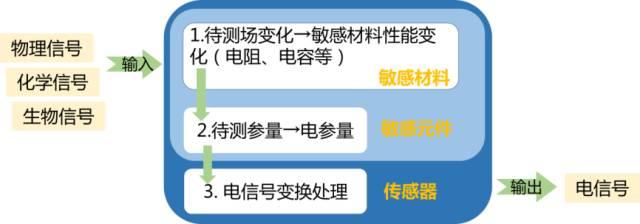

敏感材料是对光、声、力、热、磁、气体分布等场的微小变化而表现出性能明显改变的功能材料。敏感元件是传感器的核心元件,通常将待测参量转换成电参量。其主要性能指标是灵敏度、量程、分辨率、稳定性、响应/恢复速率等。

目前,传感器已经广泛应用于智能交通、消费电子、医疗器械、智能家居、工业控制、航空军工等领域。

图2-5 传感器原理图

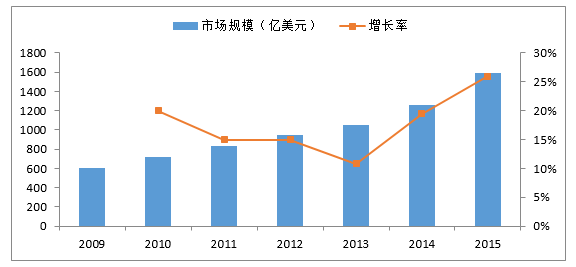

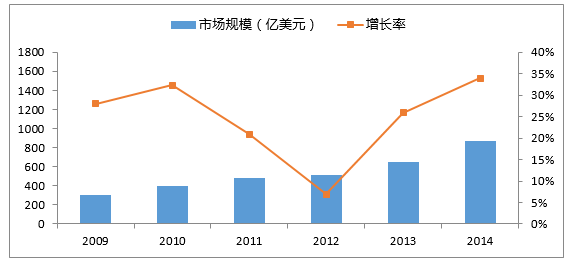

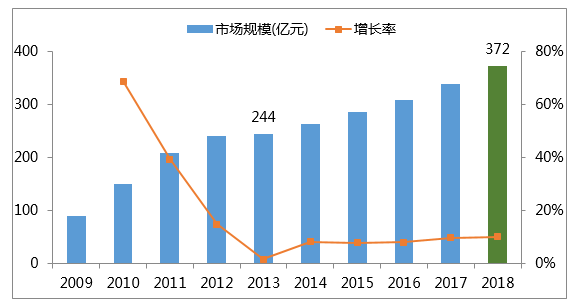

近年来,全球传感器市场一直保持快速增长,2009年和2010年增长速度达20%以上;2011年受全球经济下滑的影响,传感器市场增速比2010年下滑5%,市场规模为828亿美元。随着全球市场的逐步复苏,2012年全球传感器市场规模已达到952亿美元,2013年约为年约为1055亿美元。

未来,随着经济环境的持续好转,市场对传感器需求将不断增多,未来几年全球传感器市场将保持20%以上的增长速度,2015年市场规模将突破1500亿美元。转眼到国内,国内传感器市场也持续快速增长,年均增长速度超过20%,2011年传感器市场规模为480亿元,2012年达到513亿元,2013年则超过640亿元。

图2-6 全球传感器市场规模

来源:高工产业研究院,新材料在线整理

图2-7中国传感器市场规模

来源:高工产业研究院,新材料在线整理

我国传感器产业已由仿制、引进逐步走向自主设计创新发展阶段,国内传感器及芯片厂商快速发展基本掌握了中低端传感器研发的技术,并向高领域拓展,产生了包括华工科技、大立科技、歌尔声学、瑞声声学、广陆数测、汉威电子、航天机电、美新半导体、中航电测、格科微电子、昆仑海岸、青鸟元芯、华润半导体等一批传感器龙头企业,特别是在声波传感器等领域有所突破,已开始在中高端传感器上取得一定进展。

表2-1国内主要传感器制造企业及其涉领域

|

传感器企业 |

主营传感器领域 |

|

高德红外 |

红外热成像仪 |

|

科陆电子 |

电力传感器 |

|

瑞声声学 |

MEMS麦克风 |

|

华工科技 |

汽车、家电用温湿度、雨量传感器 |

|

中航电测 |

板式传感器、不锈钢传感器、合金钢传感器、铝传感器 |

|

大立科技 |

红外热成像仪 |

|

航天机电 |

汽车用传感器 |

|

歌尔声学 |

MEMS麦克风 |

|

汉威电子 |

气体传感器 |

|

广陆数测 |

激光位移传感器 |

|

美新半导体 |

加速度传感器 |

|

格科微电子 |

CMOS图像传感器 |

|

昆仑海岸 |

压力传感器、液位传感器、温湿度传感器 |

|

青鸟元芯 |

MEMS压力传感器、加速度传感器、温湿度传感器 |

|

杭州麦乐克 |

红外传感器 |

|

华润半导体 |

光敏传感器 |

来源:中国传感器产业发展白皮书(2014)

目前,国内传感器技术发展与创新的重点在材料、结构和性能改进3个方面:敏感材料从液态向半固态、固态方向发展;结构向小型化、集成化、模块化、智能化方向发展;性能向检测量程宽、检测精度高、抗干扰能力强、性能稳定、寿命长久方向发展。

随着物联网技术的发展,对传统传感技术又提出了新的要求,产品正逐渐向MEMS技术、无线数据传输技术、红外技术、新材料技术、纳米技术、陶瓷技术、薄膜(含SOI,Silicon-On-Insulator,绝缘衬底上的硅)技术、光纤技术、激光技术、复合传感器技术、多学科交叉融合的方向发展。

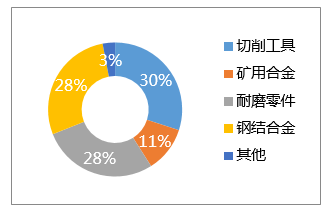

硬质合金通常被称为碳化钨合金或者简称为碳化钨,是由难熔金属的硬质化合物和粘结金属通过粉末冶金工艺制成的一种合金材料,又称为碳化钨。由于硬质合金具有很高的硬度、强度、耐磨性和耐腐蚀性,被誉为“工业牙齿”,可用于制造切削工具、刀具、钴具和耐磨零部件,广泛应用于军工、航天航空、机械加工、冶金、石油钻井、矿山工具、电子通讯、建筑等领域,伴随下游产业的发展,硬质合金市场需求不断加大。并且未来高新技术武器装备制造、尖端科学技术的进步以及核能源的快速发展,将大力提高对高技术含量和高质量稳定性的硬质合金产品的需求。

图2-8硬质合金的应用领域

来源:稀有金属与硬质合金,新材料在线

图2-9硬质合金市场分布情况

来源:中国有色金属钨业分会研讨会

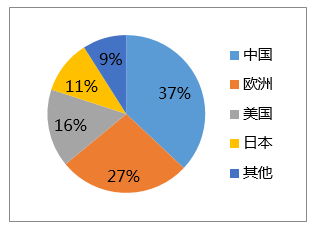

以2011年为例,全球硬质合金产量为6.3万吨,而我国生产的硬质合金占全球总量37%;欧洲、美国和日本分别占全球总量27%、16%、11%,如图2-9。

2013年,我国硬质合金全年产量约2.3万吨,市场规模为244亿元;预计到2018年,我国硬质合金的市场规模达372亿元,平均年增长率约为9%。

图2-10 2009-2018年,我国硬质合金市场规模变化情况

来源:中国产业信息网,新材料在线整理

目前,中国有199家硬质合金企业,平均年产能176吨,平均年产量仅86吨,年产量在1000吨以上的企业只有4家,分布为株洲硬质合金集团、厦门金鹭特种合金、自贡硬质合金和济南市冶金科学研究所。

表2-2中国硬质合金主要生产企业及产量

|

排名 |

企业名称 |

产量(吨) |

|

1 |

株洲硬质合金集团有限公司 |

5357 |

|

2 |

厦门金鹭特种合金有限公司 |

2210 |

|

3 |

自贡硬质合金有责任限公司 |

1745 |

|

4 |

济南市冶金科学研究所 |

1164 |

|

5 |

株洲长江硬质合金工具有限公司 |

925 |

|

6 |

浙江天石粉末冶金有限公司 |

725 |

|

7 |

苏州新锐硬质合金有限公司 |

606 |

|

8 |

株洲欧科亿硬质合金有限公司 |

568 |

|

9 |

南昌硬质合金有限责任公司 |

427 |

|

10 |

崇义章源钨制品有限公司 |

388 |

来源:中企顾问网,新材料在线

图3-1飞机发展目标

图3-2航空发动机发展目标

图3-3航空机载设备与系统发展目标

图3-4航天装备发展目标

来源:《中国制造2025》

航空航天装备属于高端装备制造业,涉及学科领域广,制造工艺复杂,技术标准高。航空产业链按上中下游产业划分,上游产业链主要包括新材料、发动机、机电设备、机体、标准件、特殊材料和涂料等。

图3-5航空航天装备产业链

来源:新材料在线

航空航天事业所取得的巨大成就,与航空航天材料技术的发展和突破是分不开的。航空航天材料主要指用于制造航空航天飞行器的材料。

按使用范围,航空航天材料可分为结构材料与功能材料。结构材料主要用于制造飞行器各种结构部件,如飞机的机体、航天器的承力筒、发动机壳体等,其作用主要是承受各种载荷,包括由自重造成的静态载荷和飞行中产生的各种动态载荷。

功能材料主要是指在光、声、电、磁、热等方面具有特殊功能的材料,如飞行器测控系统所涉及的电子信息材料(包括用于微电子、光电子和传感器件的功能材料,航天飞机表面的热防护材料等。结构材料总的发展趋势是轻质化、高强度、高模量、耐高温、低成本:而功能材料则朝着高性能、多功能、多品种、多规格的方向发展。出于现代高性能飞行器发展的需要,结构和功能一体化和智能化也是重要的材料发展方向。

表3-1航空航天装备关键材料

|

结构材料 |

功能材料 |

||

|

机体材料 |

发动机 |

航空功能材料(机载设备) |

航天功能材料 |

|

复合材料 铝合金 钛合金 钢结构 密封材料 粘合剂 涂料 |

铝合金 结构钢 高温合金 钛合金 隔热涂层 |

微电子和光电子材料 压电敏感元件材料 透波复合材料 吸波隐身复合材料 红外敏感材料 激光晶体及低膨胀微晶玻璃 |

防热耐烧蚀复合材料: 碳/碳复合材料 碳/酚醛复合材料 碳纤维/陶瓷复合材料 梯度功能材料: 陶瓷/金属梯度功能复合材料 |

来源:新材料在线

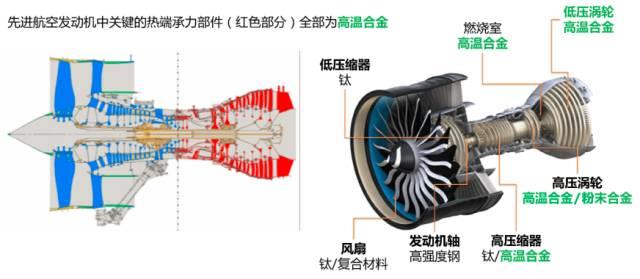

3.3.1高温合金

高温合金材料被誉为“先进发动机基石”,是一种能够在600℃以上及一定应力条件下长期工作的金属材料,具有优异的高温强度,良好的抗氧化和抗热腐蚀性能,良好的疲劳性能、断裂韧性等综合性能,是发动机热端部件不可替代的关键材料。

高温合金从诞生起就用于航空发动机,在现代航空发动机中,高温合金材料的用量占发动机总重量的40%-60%,主要用于四大热端部件:燃烧室、导向器、涡轮叶片和涡轮盘,此外还用于机匣、环件、加力燃烧室和尾喷口等部件。

图3-6高温合金在航空发动机的应用

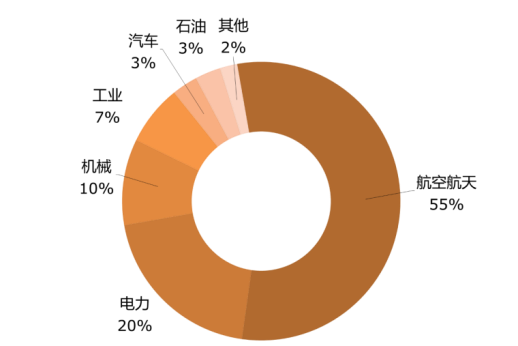

2012年,全球高温合金消费量为28万吨,占钢铁总消费量的0.02%,市场规模达100亿美元。目前,高温合金被广泛应用于各个领域,特别是航空航天领域,占总使用量的55%,其次是电力20%和机械10%领域。

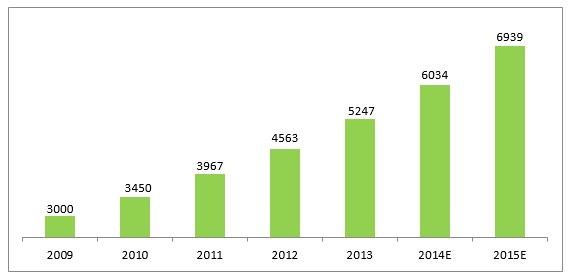

图3-7全球高温合金应用情况

来源:Roskill,新材料在线

2009年我国高温合金材料年生产量约1万吨左右,需求可达2万吨以上。到2013年,这一市场的供给并未有太大改变,但需求已增长至3万吨的水平;2009年我国航空航天、发电领域使用的高端和新型高温合金市场需求量在3000余吨,在其后的5至10年内,每年呈15%以上的速度增长。2015年该领域的市场需求将接近7000吨。

图3-8高端高温合金的市场需求预测(吨)

来源:钢研高纳,中国金属学会高温材料分会,中国产业信息网,新材料在线

国外在20实际30年代就开始了高温合金的研制,而我国高温合金的研发则起步于20世纪50年代末,比国外晚近30年。但是好在经过了初创、提高和创新发展等几个阶段我国在高温合金的研制上取得了很大的进展,到目前已经基本形成了自己的合金体系和研制生产基地。

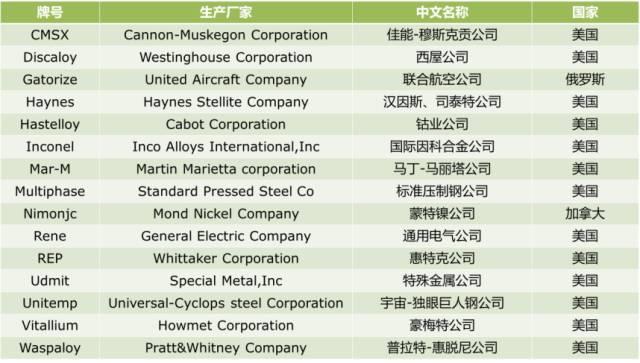

表3-2国外高温合金主要企业

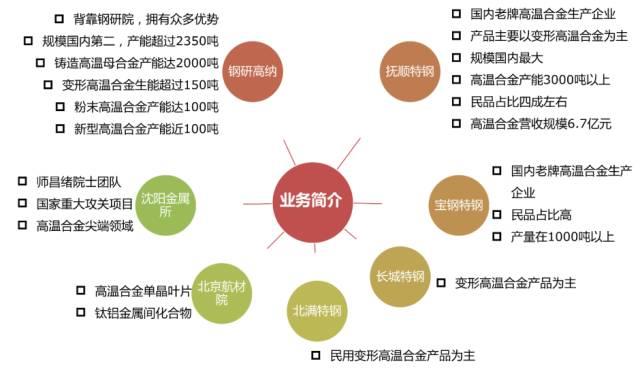

图3-9国内高温合金企业

来源:新材料在线

图3-10高温合金主要厂家的业务简介

来源:新材料在线

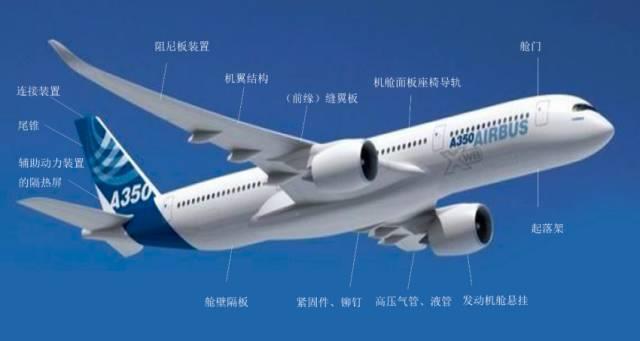

3.3.2航空用钛及钛合金

航空航天是金属钛制品的最大市场。据资料报道航空航天应用占全球钛制品需求的30%以上。钛合金是一种重要的新型结构材料,因具有强度高、耐蚀性好、耐热性强等特点而被广泛用于各个领域。钛合金主要用于飞机及发动机的制造材料,如锻造钛风扇、压气机盘和叶片、发动机罩、排气装置等零件以及飞机的大梁隔框等结构框架件。

航天器主要利用钛合金的高比强度,耐腐蚀和耐低温性能来制造各种压力容器、燃料贮箱、紧固件、仪器绑带、构架和火箭壳体。人造地球卫星、登月舱、载人飞船和航天飞机也都使用钛合金板材焊接件。

图3-11 A350用钛主要部位和部件

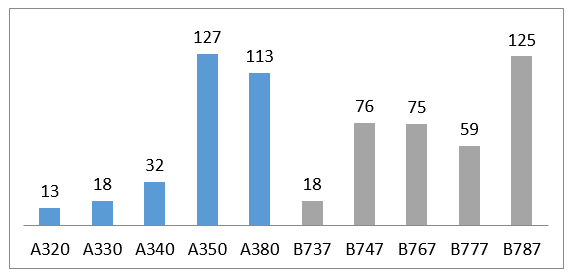

世界航空钛市场主要集中在美国、俄罗斯、欧洲等国家和地区。业内人士分析,由于飞机的更新换代及对节能高效机型的需求,未来航空市场需求将会持续增长,需求的增长主要在新兴国家及地区如中国、印度等发展中国家。

到2017年商业飞机机身用钛需求将以每年12.1%的速度增长,商业飞机机身用钛轧材的装运量将由2012年的5000万磅增至8900万磅。2014年商业机身用钛需求将由2013年的6100万磅增至7400万磅。未来每架飞机金属使用量不断增加,特别是新机型。预计2012-2017年,宽体式飞机金属使用量每年增长10%,窄体式飞机金属使用量每年增长3%。增长主要体现在机身用钛方面。

图3-12 不同机型钛使用量(吨/架)

来源:TIMET,新材料在线

表3-3世界主要航空钛材主要企业

|

美国ATI |

ATI同波音商业飞机公司存在长期供货合同。包括钛及其它合金的机身及发动机零部件该公司和波音公司将长期钛材供货合同已延长至2018年,并增加了高附加值产品及高级合金的供货比例,高级合金包括ATI公司研制的ATI425合金。该合金通过改进性能和减小尺寸可实现降低飞机重量。 |

|

精密铸件公司(PCC)子公司Timet |

PCC是一家全球综合性复杂金属零部件及产品制造商,其主要市场为航空航天及一般工业。2012年年底,PCC成功收购了美国最大的钛轧材生产商钛金属公司(Timet)。Timet是世界上钛熔制品和轧制品的主导生产商,也是美国最大的海绵钛生产商,其产品主要用于航空航天市场,主要销售对象是波音公司、罗罗公司等。 |

|

俄罗斯VSMPO-Avisma |

VSMPO-Avisma公司是目前世界上最大的钛材生产企业之一,作为全球钛材生产的领军者,其钛产品已占全球市场份额的四分之一,是为波音公司长期提供钛轧材的三大供应商之一。目前,该公司70%的产品用于出口,能够满足波音公司40%、欧洲航空防务及航天公司60%、巴西航空工业公司100%的用钛需求。 |

来源:新材料在线

表3-4中国钛材主要企业

|

海绵钛 |

钛加工材 |

钛粉 |

|

遵义钛业 |

宝钛集团 |

宝鸡富士特钛业 |

|

洛阳双瑞万基 |

西部材料 |

宝鸡泉兴 |

|

唐山天赫 |

宝鸡富士特钛业 |

宝鸡旭光 |

|

朝阳金达 |

宝鸡力兴 |

岐山迈特 |

|

锦州华神 |

西部超导材料 |

宝鸡迈特 |

|

朝阳百盛 |

南京宝泰 |

宝鸡赛特 |

|

攀钢钛业 |

宝钢特钢 |

河北武邑凯美特 |

|

抚顺钛业 |

上海桦夏 |

|

|

|

天津银泽 |

|

|

|

北京中北钛业 |

|

|

|

东方钽业 |

|

|

|

攀长钢 |

|

|

|

云南钛业 |

|

|

|

湖南湘投金天 |

|

来源:新材料在线

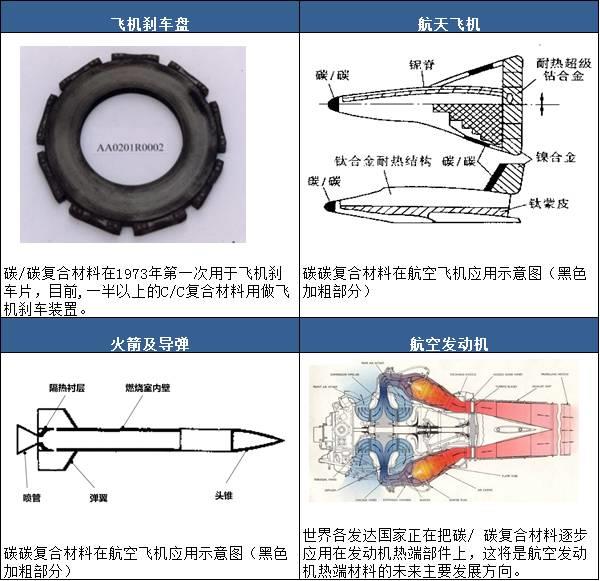

3.3.3碳/碳复合材料

碳/碳复合材料是一种新型高温材料,具有重量轻、模量高、比强度大、热膨胀系数低、耐高温、耐热冲击、耐腐蚀、吸震性好等一系列优异性能。

碳/碳复合材料特性:

在惰性气氛中的高温热稳定性(3000℃)

2200℃的无氧环境下保持室温强度

耐热沉积能力强

热膨胀系数低

热导率高

耐磨性好,自润滑

无毒,抗腐蚀性好

无氧条件下化学活性低

密度低,<2.0g/cm3

作为抗烧蚀,短时使用的材料,碳/碳复合材料已在航天工业中得到成功的应用,如火箭发动机尾喷管、喉衬,航天飞机的机翼前缘等。在航空领域的应用,最成功的范例当数碳/碳复合材料刹车盘,在这方面已形成了成熟的市场。但作为研究的焦点,目前则主要集中在作为高温长时使用的结构材料方面。将该材料用于航空发动机的热端部件是目前世界上各先进国家研究和发展的方向,并已取得初步成果。

图3-13 碳/碳复合材料航空航天装备应用

来源:新材料在线

图3-14 碳/碳复合材料企业

来源:新材料在线

3.3.4碳纤维及其复合材料

碳纤维复合材料的最优异特点是相对于铝、钢等金属结构材料具有极高的比强度和比刚度,目前是一种理想的轻质高强度航空航天结构材料。同铝合金相比,用碳纤维复合材料制造的飞机结构,减重效果可达20%~40%。在航天领域,复合材料广泛应用于航天器结构件,包括卫星中心承力筒、各种仪器安装结构板等。在运载火箭上被用于火箭的排气锥体,发动机的盖、燃烧室壳体、喷管、喉衬、扩散段,以及整流罩等部位,与铝合金相比重量可减轻10%~25%。

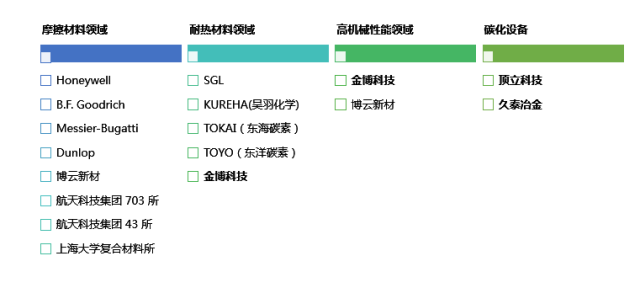

图3-15 全球碳纤维复合材料市场分布情况(按应用领域)

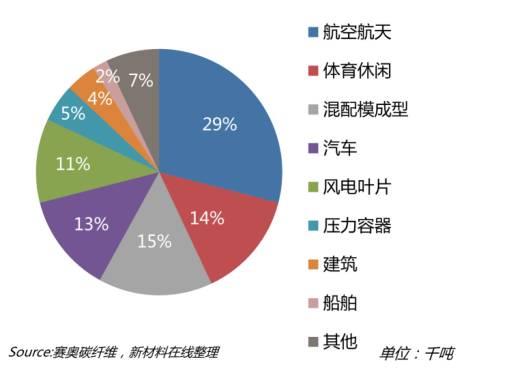

2014年全球碳纤维市场需求为53500吨,航空航天市场出现高增长率,应用占比达29%。汽车应用占比为13% ;风电叶片应用占比为11%。2014年国内碳纤维需求为10600吨,航空航天占比较小,仅为3%。

图3-16 中国碳纤维复合材料市场分布情况(按应用领域)

碳纤维全球主要制造商包括日本东丽,日本三菱,ZOLTEK,HEXCEL,CYTEC,SGL。中国碳纤维主要制造商包括中复神鹰,江苏恒神,威海拓展,中油吉化,吉林江城,金山石化等。

2014年,几乎所有的碳纤维巨头都宣布了扩产计划:东丽与HEXCEL在欧洲扩产,三菱与美国在本土扩产,CYTEC已经基本完成美国的双倍产能扩产计划,SGL在美国再一次扩产。

日本东丽:2012-2014年日本东丽的营业收入均保持了增长,2014年的收入为1.84万亿日元,较上年同期增长15.42%。其中碳纤维复合材料在公司销售中占比为6%。

美国Zoltek: 年产13000吨碳纤维,2013年9月,日本东丽宣布以5.84亿美元收购zoltek。2014年2月8日,Zoltek正式成为东丽子公司。

日本东邦:公司碳纤维Tenax年产能为6400吨。

美国Hexcel:2013年公司营业收入为16.78亿美元,从产品应用领域来看,商业航空是主要的应用领域,其次是空间防御,产品市场占比在22%左右。